España será de los países que más reducirá su gasto

Desglobalización: el inicio de la «edad de la inflación»

Una de las preguntas sobre la actual inflación es si la trayectoria actual se asemeja a la «gran inflación de los años 70», aunque no está claro hasta dónde se podría llegar si la economía mundial sigue sufriendo sacudidas sísmicas

Los grandes medios internacionales, de análisis político y económico, no solo hablan de una «era de incertidumbre», o de «riesgo catastrófico», sino la apertura de una «era de la inflación» (Kenneth S. Rogoff, Universidad de Harvard).

En los años setenta, el aumento anual de los precios en Estados Unidos se mantuvo por encima del 6 % durante diez años, alcanzando el 14 % en 1980; la inflación en Japón y Reino Unido alcanzó picos superiores al 20 %.

Para los países de renta baja y media, los primeros años de la década de 1990 fueron aún peores: más de 40 de estos países tuvieron tasas de inflación superiores al 40 %, y algunos llegaron muchísimo más.

Sin embargo, en 2021 y 2022, la economía mundial se ha movido en una dirección profundamente preocupante, ya que los gobiernos y los responsables políticos descubrieron tardíamente que se enfrentaban a un aumento desbocado de los precios en medio de una guerra en Ucrania y otras graves perturbaciones a gran escala.

A los votantes no les gusta la inflación ni las recesiones. «Recesión», de hecho, es un eufemismo de nuestros políticos para no hablar de «crisis», que sería el término preciso.

Como en muchas elecciones, las de 2022 pueden depender en última instancia de cuestiones no económicas. Sin embargo, el estado de la economía tiene un importante poder de predicción sobre las preferencias de los votantes, y los políticos lo saben.

A partir de la década de 1990, los banqueros centrales de muchos países comenzaron a fijar objetivos para el nivel de inflación; el objetivo del «dos por ciento» se convirtió en parte explícita de la política del Banco de la Reserva Federal de Estados Unidos en 2012. De hecho, hasta bien entrada la pandemia de la Covid-19, la mayoría consideraba inverosímil un retorno a la alta inflación de finales de los años 70.

Ante el temor de una recesión provocada por la pandemia, los gobiernos y los bancos centrales estaban preocupados por poner en marcha sus economías y sin tener en cuenta los riesgos inflacionistas que suponía la combinación de programas de gasto a gran escala con tipos de interés muy bajos.

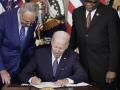

Pocos economistas vieron los peligros de los enormes paquetes de estímulo firmados por los presidentes estadounidenses Donald Trump, en diciembre de 2020, y Joe Biden, en marzo de 2021, que inyectaron billones de dólares en la economía.

Además de sufrir las consecuencias de un pensamiento económico miope, los bancos centrales también se han visto sacudidos por los dramáticos cambios políticos y económicos.

La década de 2020 se perfila como la más difícil para la banca central desde aquellos años 70, cuando la economía mundial se enfrentaba a la crisis del petróleo árabe. De hecho, en los «setenta» estos acontecimientos colapsaron los sistemas de los países de la órbita socialista.

Hoy, los choques globales a gran escala, la pandemia, la sequía, y la guerra de Ucrania parecen llegar uno tras otro o incluso al mismo tiempo.

Mientras tanto, la globalización que durante gran parte de los últimos 20 años ha sostenido un crecimiento a largo plazo se ha fracturado. No solo el conflicto en Europa con Rusia, cerrando el suministro energético de cara al invierno entrante, sino las crecientes fricciones geopolíticas entre China y Estados Unidos.

Ahora los bancos centrales deben sopesar las difíciles compensaciones entre la reducción de la inflación y los costes para las empresas y los trabajadores. Todo nos lleva a un menor crecimiento y un mayor desempleo.

La crisis financiera de 2008 debilitó la legitimidad política de los bancos centrales, al socavar la idea de que sus políticas actúan, en última instancia, en beneficio de todos. Muchas personas perdieron sus hogares y sus empleos en la peor recesión económica desde la Gran Depresión.

Nos enfrentamos ahora a una extraordinaria subida de precios de lo más necesario: energía y productos de primera necesidad.

Lo más previsible es que el aumento de las presiones políticas y las actuales perturbaciones de la oferta, como la transición a otras fuentes de energía, hacen que el mundo entre en la «desglobalización»: un período prolongado en el que es probable que la inflación elevada y volátil sea persistente.

En Estados Unidos, ya a principios de 2021, el economista de Harvard y ex secretario del Tesoro de Estados Unidos, Lawrence Summers, empezó a advertir que inyectar billones de dólares a una economía con graves limitaciones de oferta y sólo una modesta escasez de demanda, era necesariamente «inflacionario».

El exceso de consumo alimentado por el estímulo no sería satisfecho por los proveedores extranjeros, incluida China.

Biden y su equipo económico creían, por el contrario, que los efectos inflacionistas de su estímulo serían menores. Pero el efecto Covid y la Guerra en Ucrania han complicado todo muchísimo más.

Una de las preguntas recurrentes sobre la actual inflación (2021-22) ha sido si la trayectoria actual se asemeja a la «gran inflación de los años 70».

¿Hasta dónde puede llegar? Los banqueros centrales insisten en que nunca permitirán el tipo de complicidad y complacencia en la gestión económica que caracterizó aquella época.

Pero no está claro hasta dónde se podría llegar si la economía mundial sigue sufriendo sacudidas sísmicas, como las presentes.